富联代理

更多+铜:人民币贬值,铜价阶段性承压

一、市场行情回顾

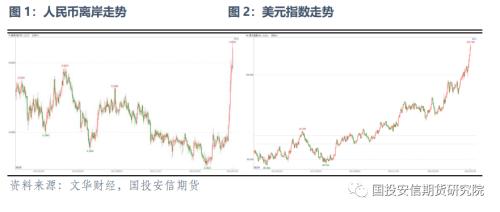

2022年4月中旬开始,人民币汇率出现连续大幅贬值的走势,其中人民币离岸汇率从4月18日的6.372快速贬至5月12日的6.8,幅度达到6.3%,在岸汇率同期从6.363贬至5月12日的6.7651,幅度达到6.0%。

我们注意到美元指数今年上涨8.8%,对比来看,同期欧元贬值8.2%,日元贬值12.88%,韩币贬值7.93%,而卢布年初至今对美元升值1.8%,澳元对美元微贬2.4%。总体来看,由于今年全球的通胀特征,除美国之外的发达经济体贬值普遍较大,而能源材料出口国普遍币值较强。中国作为原材料进口需求大的贸易大国,在美元快速升值的背景下,本身确已面临着贬值的压力。

二、人民币汇率与铜价的历史复盘

经验的来看,人民币汇率一般呈现和铜价的反向关系,即人民币贬值阶段,铜价倾向于下跌,人民币升值阶段,铜价倾向于上涨。从实际历史走势来看,我们标记出2015年人民币汇改以来,几个典型的大幅波动阶段,尝试分析人民币汇率和铜价的波动关系。

2015汇改后人民币贬值-铜价跌:2015年8月11日中国人民银行表示,央行不再指导制定人民币汇率中间价,而是将人民币定价权交给银行间外汇交易市场,由市场的供求决定人民币汇率的定价。811汇改到年底,人民币汇率持续从6.2贬值到6.76,在这一过程中,LME铜价持续从5293美元跌至4689美元,并在不久后创下4318的历史低位。铜产业链本身处在一轮熊市周期的尾端,并发生了嘉能可减产,抛库存等重大事件,铜供应表现为过剩,库存偏高位波动,需求深陷通缩危机,美国也在2015年底迎来三轮QE退出后的第一次加息。

2016年末人民币贬值-铜价涨:2016年四季度,人民币从6.69贬值到6.99,同期铜价从4789美元涨至5516美元,出现少见的同向走势。2016年年末,全球经济迎来复苏曙光,美国特朗普上台推出一系列基建措施,而中断一年的加息进程在2016年年底重启,市场解读为美国经济开始复苏,从而出现大宗商品和美元齐涨的状态,人民币也相应表现为贬值。

贸易战初期人民币贬值-铜价跌:2018年初全球贸易纠纷增多,3月正式打响贸易战,受此影响中国贸易顺差在2018年大幅衰减,经常账户盈余减少叠加国际资本流动,人民币持续贬值,从3月初的6.329贬至11月初的6.98。同期铜价从6930美元跌至6000美元,跌幅高达13.4%。2018年正值美元加息周期中期,2016年底开始美联储开始加息,2017年加息三次,2018年全年加息四次。流动性收缩令全球经济2016年底开始的复苏进程遭遇挫折,需求阶段性收缩,铜供应再度步入过剩。

疫情下的人民币升值-铜价涨:2020年初新冠疫情突然爆发,中国在疫情初期即采取了坚决的清零等防控措施,保留了较为正常的生产能力。相比之下,欧美在政策层面略显迟缓,加上个体层面缺乏响应,疫情对供应面冲击较为明显。与此同时,欧美采取了极端宽松的货币政策应对疫情对经济冲击,特别是美国直接给家庭发放现金支票,资产负债表疫情至今扩张近5万亿美元,M2增速达到二战以来最高。从而全球经济呈现出需求旺盛(特别是欧美外需),供给不足的局面,相较而言供应链较为健康的中国承担了主要的生产职能,持续飙升的贸易顺差推升人民币汇率走升,人民币离岸汇率从2020年4月初的7.092升至2021年底的6.364,同期铜价从4898美元涨至9755美元。在这一过程中,全球货币宽松,通胀格局加深,外需旺盛,中国出口数量高企,伴随着全球铜矿供应格局走向紧平衡,铜库存处在历史绝对低位,强势铜价体现为基本面和宏观因素共振。

三、人民币贬值与铜价的逻辑关系分析

历史的来看,人民币长期来看与铜价保持负相关关系,但在某些阶段则呈现正相关关系(2016年四季度)。我们尝试分析人民币汇率和铜价之间的关系,以更好的解释历史和预判。

从最基本的逻辑关系出发,人民币价格走势和铜价走势之间是主次关系。原因在于中国对铜需求影响大,铜进出口贸易在中国进出口贸易当中占比较小(2021年进出口总额39.1万亿,铜进出口总额约0.7万亿)。人民币与铜价之间的联动关系,最基本的体现为人民币汇率变动对国际收支中铜分项的影响。

3.1

人民币贬值直接引发套利关系调整

人民币汇率变化直接影响到国内外铜价的相对价格。当前人民币采取非固定汇率制度,人民币价格的波动会导致LME和沪铜套利关系的重新调整。在LME期铜的美元价格不变的情况下,沪铜的期铜价格根据新的美元和人民币比价关系作出调整(沪铜上涨以抵消人民币贬值)。在沪铜铜价变化后,套利关系立即恢复,所以沪铜铜价对LME铜价的反作用可以不予考虑。从另一个角度来看,人民币贬值意味着抛出人民币操作将从中受益,而在国内市场买入铜相当于铜多头搭配人民币空头,顺应了价格变化方向。

3.2

人民币贬值的计价效应抑制进口

人民币贬值初期,计价效应会直接影响进出口贸易。中国是铜的主要进口国,除了常见的精炼铜,还有大量的废铜,铜精矿,粗铜等原料通过进口贸易的方式进入境内。从基本的精炼铜进口盈利公式来看,铜现货进口成本=(LME铜现货+贸易升水)*汇率*(1+增值税率)+港杂费。在其他价格没有变化的前提下, 汇率短期的大幅贬值直接提高了铜现货进口成本。由于同样的机理,废铜、粗铜、铜精矿的进口贸易也同样随着人民币贬值而被抑制。中国是全球最大的消费国,2021年消费精炼铜1462万吨,占全球需求总量近55%;而产自中国本土的铜原料只有铜矿179.2万吨,废铜248万吨,总计427.2万吨,中国一年从海外所需以各种形式进口的铜金属量超过一千万吨(货值七千亿)。从而人民币汇率对中国铜进口的抑制,就表现为对全球铜需求的打压,故以美元计价的铜价(LME铜价)主要表现为下跌压力。

3.3

人民币贬值刺激国内下游出口带来需求提振

人民币贬值经过更长时间的传导,增强国内出口商品的竞争力。在短期内,由于生产和贸易环节的订单延续,进出口数量很难快速调整,贬值很难引起贸易数量的快速变化,但随着时间推移,人民币贬值带来的进口抑制和出口条件改善开始显现(出口商品以外币计价相对廉价,竞争力提升)。铜消费终端有相当一部分是出口占比较高的行业,典型的就是白电。2021年家用空调总销量1.52亿台,其中外销总量6789万台,占比高达44.7%;2021年中国冰箱销售总量为8643.3万台,其中出口量为4378.6万台,占比高达50.7%。此外新能源汽车,光伏产品的出口近年来保持高增速,出口体量快速提升。人民币贬值通过提升这些产品出口竞争力,有助于在中长期改善国内终端需求。

3.4

人民币贬值隐含的资产配置效应与预期效应

从国际资本的全球资本配置角度来看,人民币汇率变化主要从风险偏好和预期两个层面引导资本配置,进而影响铜的价格波动。经验的来说,在人民币贬值的阶段,一般美元处在强势期,其他新兴经济体,包括金砖国家汇率多呈现同步贬值倾向,强势美元意味着全球流动性的边际收缩倾向,处于回调的人民币汇率一般代表了新兴国家的需求状态。因此人民币贬值一旦形成预期,资本市场会对流动性收缩和风险偏好下降有所反应,即抛出非美元资产和风险资产,铜正是典型的风险资产。

四、铜市场逻辑与展望

总的来看,人民币汇率近期持续贬值,反应了在上海疫情冲击下,市场对于贸易账户和国内需求的担忧,也反应了非美经济体,在强势美元的冲击下汇率承受了一定的压力。人民币汇率贬值通过影响进出口和预期变化,影响资产配置倾向施压铜价,导致短期铜价持续下跌。

从上游来看,铜矿供应从2021年初最紧张状态的缓解至中性,远谈不上过剩。铜矿加工费从2021年年初的绝对低位31美元反弹至近期逼近80美元历史中值(上一个历史峰值在2013年的130美元)。近两年铜矿增量逐步抬头,但欧美矿业巨头受南美政治动荡影响,资本开支颇有疑虑。增长受限的资本开支导致老矿品位下滑速度偏高,智利一季度产量已经显著下滑。此外秘鲁受到通胀影响政局不稳,当地居民干扰铜矿生产事件增多。

中游冶炼厂生产积极性极高,高铜价,高硫酸价格,加工费反弹,都构成了对冶炼厂的高激励。冶炼厂保持较高开工率,新的冶炼项目也开始涌入市场。今年意外冲击来自上海疫情,华东地区运输受到很大影响,下游普遍保持较低库存水平,由于一段时间拿不到货,处于事实上的零库存甚至负库存状态。国内社会库存也保持较低水平,偏低的库存水平令铜价在低位区会遇到较强的支撑。

下游年初主要支撑来自外需,但随着上海疫情,出口大受冲击。国内需求主要受到房地产相关项目拖累,表现较好的部门来自基建相关。此外白电,汽车等下游还维持一定刚需。市场担忧疫情在全国的发酵冲击国内需求,后续仍需继续关注国内疫情防控进展。

展望未来铜价走势,全球流动性收缩进度和通胀实际情况将影响铜价趋势运行。总的来看,铜价已经处于筑顶阶段,问题只在于当前是在顶部的左侧还是右侧。空头的风险在于:1,低库存带来的补库反抗;2,国内可能的稳增长措施;(概率低,美联储加息限制了国内货币政策);3,美联储加息过早带来美国资产和经济的衰退风险,从而带来美联储的急转弯。(通胀改善之前难以看到)技术上看,国内铜价支撑在年线七万一附近,预期短期将有所反弹,但长期来看,七万五以上是铜价的顶部区间。